Kurz und knapp

- Die Berufsunfähigkeits-Versicherung (BU) gilt als eine der wichtigsten Versicherungen

- Eine BU ist grundsätzlich für jeden wichtig, der von seinem Arbeitseinkommen abhängig ist. Aber auch schon im Studium zahlt die BU eine Rente, wenn du dieses aufgrund gesundheitlicher Probleme pausieren oder sogar abbrechen musst.

- Je früher du eine BU abschließt, desto günstiger ist sie. Das liegt an den Risikofaktoren, die bei der Kalkulation der BU relevant werden.

- Viele Anbieter werben darüber hinaus mit günstigen Einsteiger-Tarifen (Studenten-BU, Einsteiger-BU etc.). Diese können für Studenten eine günstige Option sein.

So gehst du vor

- Suche dir einen Spezialisten, der für dich den breiten Markt nach den besten Angeboten durchleuchten kann. Wir helfen dir als freier Versicherungsmakler für Studenten & Berufseinsteiger gerne weiter.

- Die Anfrage bei den Versicherern sollte in Form einer sogenannten "anonymen Risikovoranfrage" erfolgen.

- Beachte, wichtige Punkte, die deine BU haben sollte. Diese findest du in diesem Artikel und in unserer BU-Checkliste

Das findest du in diesem Artikel

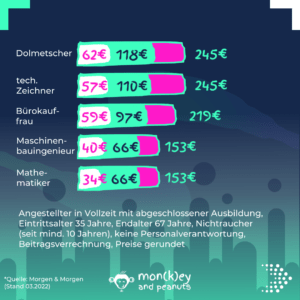

Im Laufe des Lebens verdient ein Mensch in Deutschland nach der Studie “Gehaltsbiografie 2019*” im Schnitt knapp über 2 Mio. €. Für Akademiker kann dies noch wesentlich mehr sein.

Mit diesem Einkommen bestreitest du deinen Lebensunterhalt, zahlst Miete, füllst deinen Kühlschrank, ernährst deine Familie, leistest Beiträge für deine Altersvorsorge oder zahlst deinen Immobilienkredit ab.

Fällt der Baustein Gehalt plötzlich aufgrund einer Krankheit weg, wird es schwer diesen Lebensstandard beizubehalten. Darüber hinaus zahlt der BU-Versicherer schon während des Studiums, solltest du dieses aufgrund von Erkrankungen oder Verletzungen längere Zeit pausieren oder sogar abbrechen müssen.

Aber warum sollte man den BU-Schutz schon als Student abschließen, wenn man unter Umständen noch gar kein bzw. nur ein sehr geringes Einkommen hat?

Sich zwischen Prüfungen, Bewerbungen und dem Einstieg ins Arbeitsleben auch noch mit Versicherungen zu beschäftigen, kann dir später sehr viele Probleme und auch eine Menge Geld sparen. Denn es gilt: je früher desto günstiger.

Ist eine Berufsunfähigkeitsversicherung als Student sinnvoll?

Die BU gilt bei Verbraucherschützern und unabhängigen Finanzportalen als eine der wichtigsten Versicherungen in Deutschland. Auch die objektive Finanznorm DIN77230 priorisiert die BU ganz oben.

(Was die DIN77230 dazu sagt, kannst du hier Berufsunfähigkeitsversicherung nachlesen.)

Um nachvollziehen zu können, warum sich der Abschluss einer BU Versicherung schon als Student lohnt, muss man verstehen, wie diese funktioniert. Dazu schauen wir uns einmal an, welche Risiken bei einer Beantragung von den Versicherungsgesellschaften geprüft werden.

Welche Risiken werden bei der Beantragung einer BU geprüft?

Bei Beantragung spielen alle Risiken eine Rolle, die potentiell zu einer Berufsunfähigkeit führen könnten. Das sind zum einen, klar, dein Gesundheitszustand, deine persönliche Risiken, wie bspw. Extremsportarten oder auch berufliche Risiken (du arbeitest z.B. mit Chemikalien etc.). Zum anderen spielt aber auch dein Alter eine wesentliche Rolle.

Persönliche Risiken - können den Vertrag teuer machen

Bestimmte Hobbys, wie Extremsportarten oder risikoreiche Freizeitaktivitäten (z.B. Klettern, Motorradfahren oder Tauchen), können das Risiko einer Berufsunfähigkeit erhöhen und im schlimmsten Fall dazu führen, dass der Versicherungsschutz teurer wird oder bestimmte Risiken gar nicht versichert werden.

Je mehr risikoreiche Aktivitäten man betreibt, desto schwieriger kann es sein, eine Berufsunfähigkeitsversicherung zu günstigen Konditionen abzuschließen. Ein früher Abschluss stellt sicher, dass man umfassend abgesichert ist, bevor persönliche Risiken eine Rolle spielen.

Ein Beispiel:

| ohne / mit Risikozuschlag (RZ) Kampfsport | mtl. Zahlbeitrag LV1871 golden BU |

|---|---|

| ohne RZ | 49,08 € |

| mit RZ 25% | 60,89 € |

Alter - je früher desto günstiger

Ein wesentlicher Faktor bei der Berechnung des Beitrags der BU ist dein Alter. Dabei gilt: je jünger du bei Antragstellung bist, desto geringer ist der Beitrag, den du in Zukunft aufbringen musst.

In der Regel berechnet der Versicherer dein Alter nach dem Kalenderjahr. Du wirst also jedes Jahr zum 01. Januar ein Jahr älter gerechnet. Dein tatsächlicher Geburtstag spielt hier keine Rolle.

Ein Beispiel:

| Alter bei BU-Abschluss | mtl. Zahlbeitrag LV1871 golden BU |

|---|---|

| 24 | 49,08 € |

| 30 | 54,32 € |

| 40 | 64,01 |

Berufliches Risiko - meist günstiger als Student

Auch berufliche Risiken spielen bei der Berufsunfähigkeitsversicherung eine entscheidende Rolle. Je nach Berufsfeld können die Gefahren und körperlichen oder psychischen Belastungen stark variieren. Wer später in einem Beruf mit hohen körperlichen Anforderungen, wie im Handwerk oder in der Pflege, oder unter starkem Stress, wie in der IT-Branche oder im Management, arbeitet, hat ein höheres Risiko, berufsunfähig zu werden. Diese Risikofaktoren schlagen sich in den Versicherungsprämien nieder: Je risikoreicher der Beruf, desto teurer kann der Beitrag für den BU-Schutz ausfallen.

Als Student hingegen hat man den Vorteil, dass man sich noch vor dem Eintritt ins Berufsleben absichern kann. In dieser Phase bewerten Versicherer die beruflichen Risiken in der Regel nicht, weil der zukünftige Beruf noch nicht ausgeübt wird. Dadurch lassen sich oft deutlich günstigere Konditionen erzielen, die über die gesamte Vertragslaufzeit bestehen bleiben.

Relevant ist die Berufsgruppe bei Antragstellung

Einen späteren Wechsel musst du nicht angegeben, da in der Regel der zuletzt ausgeübte Beruf automatisch abgesichert ist.

Solltest du dich bei einem Wechsel besser stellen, also in eine Berufsgruppe wechseln, die beim Versicherer als risikoärmer als die bisherige angesehen wir, kannst du das bei guten BU-Versicherern überprüfen lassen und ggf. deinen Beitrag reduzieren.

Gesundheit - Vorerkrankungen führen zu Leistungsausschlüssen oder Risikozuschlägen

In unserem Beratungsalltag merken wir immer mehr, dass Vorerkrankungen v.a. im psychischen Bereich auch schon bei Studenten zu Schwierigkeiten bei der Beantragung einer BU-Versicherung führen.

Denn ist eine solche Vorerkrankung aus Sicht der Versicherungsgesellschaft risikorelevant, kann diese zu einem Risikozuschlag oder sogar zu einem Leistungsausschluss führen. Liegen bei dir viele risikorelevanten Gegebenheiten vor, kann das im schlimmsten Fall zu einer Ablehnung führen und du erhältst gar keine BU-Versicherung.

Du musst nicht jede Vorerkrankung angeben

Bei Beantragung gibt es gewisse Abfragezeiträume, die du beachten musst. Die Fragestellung ist dabei von Anbieter zu Anbieter unterschiedlich, in der Regel sind aber folgende Fragen relevant:

- Wann warst du in den letzten 5 Jahren ambulant bei einem Arzt oder Therapeuten?

- Wann warst du in den letzten 10 Jahren stationär in Behandlung?

Ist ein Studenten-BU-Tarif, Starter-BU-Tarif sinnvoll?

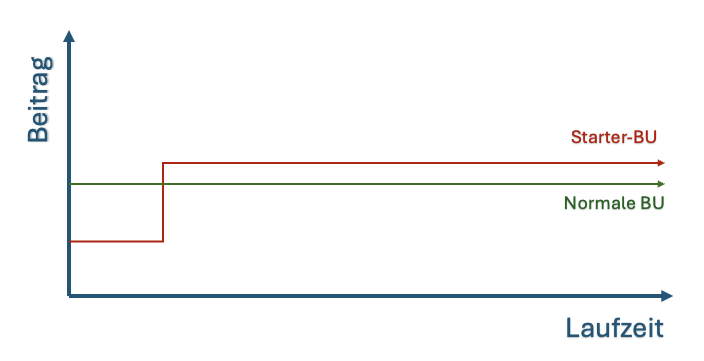

Wie bereits gesehen, ist es bei der BU von Vorteil den Vertrag vorzeitig als Student abzuschließen. Darüber hinaus bieten viele Versicherungen einen sogenannten Starter-Tarif oder Studenten-Tarif an.

Das sind Tarife, die du bis zu einem gewissen Alter mit einem verringerten Anfangsbeitrag abschließen kannst. So zahlst du in den ersten Jahren einen sehr geringen Beitrag, welcher nach ein paar Jahren ansteigt und meist etwas teurer ist, als wenn du gleich den normalen Tarif abschließt.

Im Endeffekt holt sich der Versicherer den Beitrag, welchen er dir in den ersten Jahren erlässt, somit sukzessive über die Laufzeit des Vertrags wieder von dir zurück.

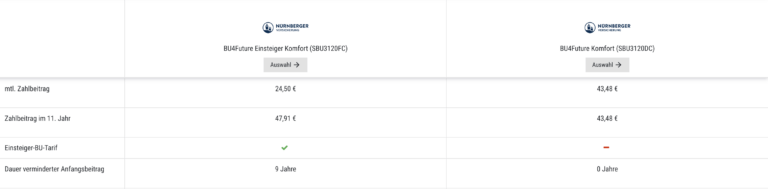

Ein Beispiel: Ein Maschinenbau Student möchte im Alter von 25 Jahre eine BU-Versicherung mit einer mtl. BU-Rente von 1.500€ abschließen. Der Vertrag soll bis zu seinem 67 Lebensjahr laufen. (Er möchte keine Dynamik, keine garantierte Rentensteigerung, keine AU-Klausel und ist Nicht-Raucher)

Variante 1: Studenten-BU

Bei der Nürnberger hat er nun die Möglichkeit einen Einsteiger Tarif zu wählen.

(Dieses Beispiel ist weder eine Werbung noch eine Empfehlung und soll hier nur zur beispielhaften Darstellung dienen)

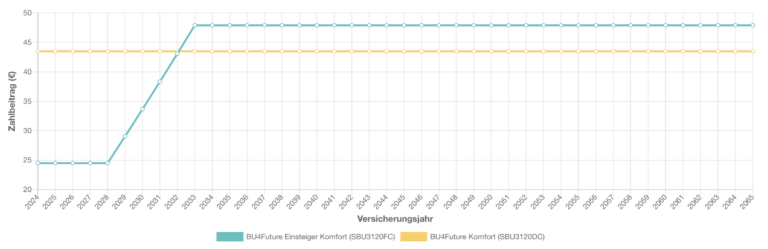

Hier zahlt er 5 Jahre einen Monatsbeitrag von 24,50€. Dieser erhöht sich sukzessive bis er ab dem 10. Jahr konstant bei 47,91 € bleibt.

Insgesamt zahlt der Student im Einsteiger-Tarif somit einen durchschnittlichen mtl. Beitrag von 43,99 €.

Variante 2: Normale BU

Alternativ könnte der Student einen „normalen Tarif“ ohne verminderten Beitrag vereinbaren. Hier würde der Monatsbeitrag direkt bei konstanten 43,48 € liegen.

Tipp: Starter-BU kann für dich sinnvoll sein

Das Beispiel zeigt: auch wenn der Beitrag später etwas teurer ist, kann ein solcher Studenten-/Einsteiger-Tarif für dich sinnvoll sein, v.a. wenn du dir den normalen Tarif in den Jahren des Studiums oder Berufseinstiegs noch nicht leisten kannst oder willst.

Lasse dir immer alle Optionen aufzeigen und prüfe die Beiträge der gesamten Laufzeit, damit du später nicht von einem teuren Beitrag überrascht wirst.

Beachte auch: der Tarif sollte alle wichtigen Punkte beinhalten und keine schlechtere Variante der normalen BU sein. Denn einige Anbieter bieten dir den Start-Schutz mit Einschränkungen (keine Vereinbarung einer Dynamik etc.). Welche Punkte du beachten solltest, haben wir dir in unserer BU-Checkliste zusammengefasst.

Checkliste: Auf was solltest du als Student bei Abschluss einer BU achten?

Vereinbare eine Berufsunfähigkeitsrente, die hoch genug ist

Berufstätigen empfehlen wir eine Absicherungshöhe von mindestens 80% des Netto (+Beiträge in die private KV) bis 60% des Brutto, um im Falle einer BU den Lebensstandard halten zu können.

Da du als Student meist noch kein oder ein sehr geringes Arbeitseinkommen beziehst, empfehlen wir dir eine Rente bei einer Berufsunfähigkeitsversicherung für Studenten von 1.500 €. (Dieser Wert bemisst sich am Einkommen einer Person, die den Mindestlohn verdient und gilt als Richtwert der Deutschen Finanznorm DIN77230 für eine Mindestabsicherungssumme.)

Der Betrag, den du zu Beginn festlegst ist durchaus wichtig, denn später kannst du deine BU-Rente nicht ohne weiteres erhöhen. Eine Erhöhung bedingt immer eine erneute Gesundheitsprüfung. Alternativ gewährleistet dir der Versicherer sogenannte Nachversicherungsgarantien. (siehe unten)

Achte also darauf, dass du die BU-Rentenhöhe bei Berufseinstieg in genügendem Ausmaß nach oben anpassen kannst. Oft gibt es hier Beschränkungen seitens der Versicherungsgesellschaften. (So lassen sich bei einigen Versicherern nur 50% der ursprünglichen Rente erhöhen. Hast du also zu Beginn eine Rente von mtl. 1.000 € abgesichert, kannst du den Vertrag höchstens auf 1.500 € erhöhen und das reicht im Normalfall nicht aus.)

Achte auf Nachversicherungsgarantien

Diese Nachversicherungsgarantien bedeuten, dass du deinen Vertrag zu bestimmten Ereignissen im Leben erhöhen kannst.

Das ist wichtige, um auch später, wenn du ins Berufsleben einsteigst, Kinder bekommst, ein Haus baust etc. genug Flexibilität hast, um deine BU an deine Lebenssituation anzupassen.

Achte deshalb darauf, dass deine BU genügend passende, vertraglich vereinbarte Nachversicherungsgarantien beinhaltet, die dir gewährleisten ohne erneute Gesundheitsprüfung deinen Vertrag nach oben hin anzupassen.

Weitere wichtige Punkte zur BU in unserer Checkliste

Wie hoch sollte die BU-Rente sein? Welche Dynamik? Brauche ich eine AU-Klausel oder garantierte Rentensteigerung?

All diese Fragen haben wir dir hier in unserer BU-Checkliste zusammengestellt.

Wie schließe ich eine Berufsunfähigkeitsversicherung für Studenten ab?

- Vergleichsportale können dir als Anhaltspunkt dienen, jedoch kann sich beitragstechnisch nach einer Risikoprüfung viel ändern.

- Suche dir deshalb einen Spezialisten, der für dich den breiten Markt nach den besten Angeboten durchleuchten kann - dies sind in der Regel Versicherungsmakler. Wie wir in unserer Beratung Berufsunfähigkeitsversicherung vorgehen, haben wir dir im Detail beschrieben. (Vermeide Versicherungsvertreter, die nur für einen oder wenige Versicherungsgesellschaften tätig sind)

- Die Anfrage bei den Versicherern sollte in Form einer sogenannten "anonymen Risikovoranfrage" erfolgen.

- Die beste Versicherung ist in der Regel die, die dich ohne Leistungsausschlüsse annimmt. Umso wichtiger ist es einen erfahrenen Experten im Prüfprozess an deiner Seite zu haben.

- Die Beratungsgespräche für Makler sind in der Regel für dich kostenfrei. Eine Vergütung erfolgt direkt über die Versicherung und ist bereits im BU-Vertrag inkludiert. Kläre das im Vorfeld mit deinem Makler ab.

- Beachte, wichtige Punkte, die deine BU haben sollte. Diese findest du in unserer BU-Checkliste.

🙋♀️ Häufige Fragen

Ja, denn bei der BU gilt: je früher du sie abschließt, desto besser. Das liegt zum einen daran, dass sich der Beitrag am Alter bei Eintritt bemisst. Zum anderen hast du in jungen Jahren in der Regel weniger risikorelevante Hobbys oder gesundheitlichen Vorbelastungen, die zu einem höheren Beitrag oder gar zum Ausschluss oder eine Ablehnung führen können.

Das kommt auf deine Situation an: Auch wenn der Beitrag in der Regel später etwas teurer ist, kann ein solcher Starter-/Studenten-/Einsteiger-Tarif bei einer Berufsunfähigkeitsversicherung für Studenten mit einem zu Beginn geringerem Beitrag für dich sinnvoll sein, v.a. wenn du dir den normalen Tarif in den Jahren des Studiums oder Berufseinstiges noch nicht leisten kannst oder willst.

Lasse dir immer alle Optionen aufzeigen und prüfe die Beiträge der gesamten Laufzeit, damit du später nicht von einem teuren Beitrag überrascht wirst.