Kurz und knapp

- Die Berufsunfähigkeitsversicherung (BU-Versicherung) gilt als eine der wichtigsten Versicherungen

- Eine BU-Versicherung ist grundsätzlich für jeden wichtig, der von seinem Arbeitseinkommen abhängig ist.

- Sie zahlt dir eine individuell vereinbarte monatliche Rente, solltest du aufgrund deiner Gesundheit langfristig nicht mehr arbeiten können

- Beim Abschluss gilt: je früher desto besser

Unsere BU-Checkliste

Wir haben für dich eine Berufsunfähigkeitsversicherung Checkliste mit den wichtigsten Punkten zusammengefasst.

01 Was ist eine Berufsunfähigkeitsversicherung (BU)?

Eine Berufsunfähigkeitsversicherung (oder kurz BU) ist das finanzielle Schutzschild für deine Arbeitskraft und wichtigster Baustein der Arbeitskraftabsicherung. Die BU ist gesetzlich nicht verpflichtend.

Ähnlich wie deine Krankenversicherung ist die Berufsunfähigkeitsversicherung eine reine Risikoabsicherung. D.h. du zahlst monatliche Beiträge. Im Gegenzug erhältst du im Falle einer Berufsunfähigkeit eine monatliche Rente durch deine Versicherung. Solltest du nicht berufsunfähig werden, hast du i.d.R. auch keinen Anspruch deine gezahlten Beiträge zurückzubekommen.

Die BU-Rente ermöglicht es dir, deine Rechnungen zu bezahlen und deinen Lebensstandard aufrechtzuerhalten, selbst wenn du nicht mehr arbeiten kannst.

Du willst deine bestehende BU in unserem kostenlosen BU-Check prüfen lassen?

kostenloser BU-Check

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

Du brauchst eine neue BU? Dann frage unsere Beratung Berufsunfähigkeitsversicherung an.

kostenlose BU-Beratung

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

02 Warum ist die Berufsunfähigkeitsversicherung so wichtig?

Der größte finanzielle Hebel in deinem Leben ist im Normalfall dein Einkommen.

Im Laufe des Lebens verdient ein Mensch in Deutschland nach der Studie „Gehaltsbiografie 2019*“ im Schnitt knapp über 2 Mio. €.

Mit diesem Einkommen bestreitest du deinen Lebensunterhalt, zahlst Miete, füllst deinen Kühlschrank und leistest Beiträge für deine Altersvorsorge, vielleicht sogar in Form einen Immobilienkredits.

Fällt der Baustein Gehalt plötzlich aufgrund einer Krankheit weg, wird es schwer diesen Lebensstandard beizubehalten. Denn, selbst wenn du Anspruch auf die staatliche Erwerbsminderungsrente hast, ist es nicht einfach diese zu erhalten und auch dann reicht sie in den wenigsten Fällen zum leben aus.

Die gesetzliche Erwerbsminderungsrente reicht im Normalfall nicht aus

Was bekomme ich eigentlich vom Staat, wenn ich nicht mehr arbeiten kann?

Wenn du in das gesetzliche Rentensystem einzahlst, hast du Anspruch auf eine sogenannte Erwerbsminderungsrente im Falle der Erwerbsunfähigkeit. Diese fällt aber meistens sehr gering aus und reicht nicht aus, um deinen Lebensstandard zu halten.

Zudem sind die Voraussetzungen dafür viel strikter als bei einer Berufsunfähigkeit:

Voll erwerbsgemindert sind Versicherte, die wegen Krankheit oder Behinderung auf nicht

absehbare Zeit außerstande sind, unter den üblichen Bedingungen des allgemeinen

Arbeitsmarktes mindestens drei Stunden täglich erwerbstätig zu sein. (§ 43 Abs. 2 SGB VI)

Die Deutsche Rentenversicherung kann dich also auf einen anderen Job verweisen, der deiner aktuellen Lebensstellung nicht entsprich. Diese sogenannte abstrakte Verweisung gibt es bei guten BU-Versicherungen nicht.

Es kommt oft vor, dass du zwar berufsunfähig aber noch lange nicht erwerbsunfähig bist und somit auch keinen Anspruch auf Erwerbsminderungsrente hast.

Durchschnittlich 950 € aus der Erwerbsminderungsrente

Die durchschnittliche Erwerbsminderungsrente für voll erwerbsunfähige Personen beträgt laut Deutscher Rentnversicherung (DRV) 950 € im Monat im Jahr 2022.

Deinen individuellen Rentenanspruch auf Erwerbsminderungsrente kannst du in deiner persönlichen Renteninformation nachlesen.

03 Wann bin ich berufsunfähig?

Per Definition berufsunfähig bist du in der Regel, wenn folgende Punkte eingetreten sind:

Berufsunfähig bist du, wenn du deinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, durch Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kannst.

- voraussichtlich länger als 6 Monate,

- Über 50 % im eigenen Beruf eingeschränkt

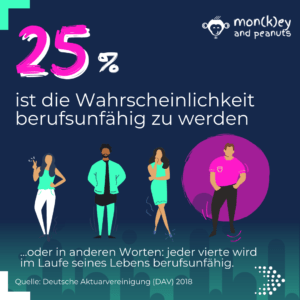

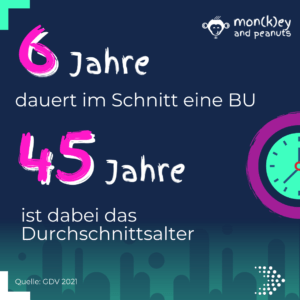

Jeder Vierte wird berufsunfähig

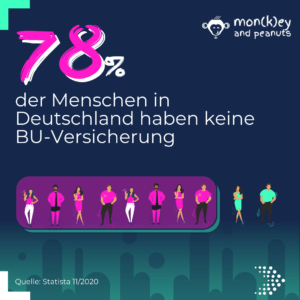

Laut DVA (Deutsche Aktuarvereinigung)* werden 25% der Erwerbstätigen im Laufe des Erwerbslebens berufsunfähig.

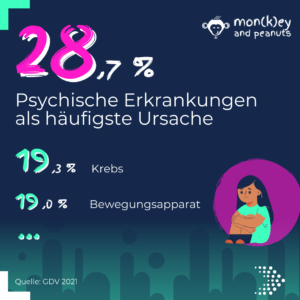

Häufigste Ursachen sind nach psychischen Erkrankungen, Krebs und Erkrankungen am Bewegungsapparat.

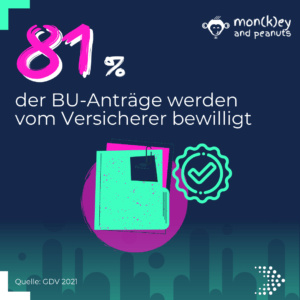

Trotzdem haben in Deutschand laut Statistik 78% der Menschen keine BU-Versicherung.

04 Für wen ist die Berufsunfähigkeitsversicherung sinnvoll?

Eine Berufsunfähigkeitsversicherung ist grundsätzlich für jeden wichtig, der von seinem Einkommen abhängig ist.

Sie gilt als eine der wichtigsten Versicherungen und ist jedem zu empfehlen, dessen Lebenserhalt von seinem Gehalt abhängig ist!

Sie sichert das Einkommen ab, falls du aufgrund einer Krankheit oder eines Unfalls dauerhaft nicht mehr in der Lage bist, deinen Beruf auszuüben.

In dieses Fällen ist die BU-Versicherung besonders ratsam:

- Arbeitnehmer: wenn dein Einkommen für den eigenen Lebensunterhalt oder den der Familie sorgt

- Selbstständige & Freiberufler: als Selbständiger bzw. Freiberufler hast du oft keine staatliche Absicherung bei Berufsunfähigkeit oder Erwerbsunfähigkeit. Da du im Worst-Case somit auch keine Erwerbsminderungsrente beziehen kannst, ist die BU-Versicherung besonders wichtig.

- Alleinverdiener: wenn du Hauptverdienerin oder Hauptverdiener in der Familie bist und andere Personen, wie bspw. Ehepartner oder Kinder, finanziell von deinem Einkommen abhängig sind.

- Menschen mit risikoreichen Berufen: du hast einen gefährlichen Beruf, wie beispielsweise Bauarbeiter oder Feuerwehrmann/-frau? In diesem Fall ist eine Absicherung deiner Arbeitskraft für den Fall eines Unfalls oder Krankheit besonders wichtig.

- Studierende & Berufseinsteiger & Azubis: da du in der Regel noch besonders jung bist und das Berufsbild Student meist günstiger ist als das im späteren Berufsleben.

- Schüler: wenn du schon weißt, dass du später in einem risikoreichen Beruf arbeiten möchtest, solltest du dich frühzeitig um einen BU-Schutz kümmern, da sonst später in deinem Beruf immense Beitragskosten auf dich zukommen können.

05 Wie hoch sollte meine vereinbarte Berufsunfähigkeitsrente sein?

Die unabhängige und erste Norm in der Finanzbranche DIN77230, nach der wir beraten, empfiehlt folgendes:

Um mindestens deinen Lebensstandard beibehalten zu können solltest du in deinem BU-Vertrag 80 % deines Nettoeinkommens abdecken.

Bist du als Arbeitnehmer oder Selbständiger privat krankenversichert solltest du deine gezahlten Beiträge zur privaten Kranken- und Pflegepflichtversicherung auf dein Nettoeinkommen draufschlagen.

Selbständige sollten darüber hinaus zusätzlich noch Beiträge zur gesetzlichen Rentenversicherung und beruflichen Versorgungswerken dazu addieren, da diese auch aus „eigener Tasche“ bezahlt werden.

Ein Beispiel:

Ein selbständiger Dolmetscher erhält ein regelmäßiges Nettoeinkommen von 2000 € und zahlt regelmäßig Beiträge in die private Kranken-/Pflegeversicherung von 380 € und in die gesetzliche Rentenversicherung einen Beitrag von 558 €.

Laut DIN sollte der Dolmetscher eine BU-Absicherung von 2.538 € mtl. haben, um seinen Lebensstandard auch im Falle einer BU abgesichert zu haben.

( 80 % des Nettoeinkommens von 2.000 € = 1.600 €. + Beitrag zur Kranken- / Pflegeversicherung von 380 € + Beitrag zur gesetzlichen Rentenversicherung von 558 €)

Steuern und Sozialversicherungen auch während der Berufsunfähigkeit

Die individuelle Höhe deiner BU-Rente kannst du mithilfe der DIN gut abschätzen. Am Ende solltest du dich mit der Höhe der BU-Rente wohlfühlen. Schaue also auch mal wie viel du monatlich zum Leben benötigst und nimm diesen Wert als Orientierungshilfe.

ABER Vorsicht: Die BU-Rente ist eine Bruttorente. Auch im Fall der BU musst du weiterhin Steuern und Sozialversicherungsabgaben zahlen.

Nehmen wir an du brauchst aktuell monatlich 2.000 € um gut über die Runden zu kommen, reicht dieser Wert nicht als BU-Renten aus. Du solltest also ausreichend Puffer für diese Steuer- und Sozialabgaben einkalkulieren.

Du willst deine bestehende BU in unserem kostenlosen BU-Check prüfen lassen?

kostenloser BU-Check

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

Du brauchst eine neue BU? Dann frage unsere Beratung Berufsunfähigkeitsversicherung an.

kostenlose BU-Beratung

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

06 Was sollte eine gute Berufsunfähigkeitsversicherung kosten?

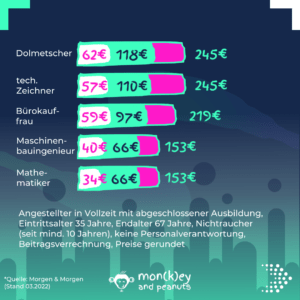

Diese Frage ist pauschal nicht zu beantworten. Es gibt zu viele Parameter, die betrachtet werden müssen.

Eine beispielhafte Berechnung für einen 35-jährigen Angestellten in Vollzeit findest du hier. Das Beispiel zeigt dir, welchen Unterschied alleine der Beruf auf die Beiträge hat.

Neben der individuellen Ausgestaltung deines BU-Vertrags (z.B. Laufzeit, Rentenhöhe, Rentensteigerung etc.) haben folgende Einflussfaktoren großen Einfluss auf die Beiträge:

Einflussfaktoren auf die Beiträge

Persönliches Risiko

Neben der Gesundheitsprüfung, bist du bei Antragstellung verpflichtet risikorelevante Hobbies anzugeben.

Gehst du in deiner Freizeit Höhlentauchen, Paragliden oder bist mit deinen Skiern auch mal abseits der Piste unterwegs, ist die Wahrscheinlichkeit hoch, dass die Versicherungsunternehmen dieses Risiko vom Versicherungsschutz ausschließen oder du einen Risikozuschlag auf deinen Beitrag bekommst.

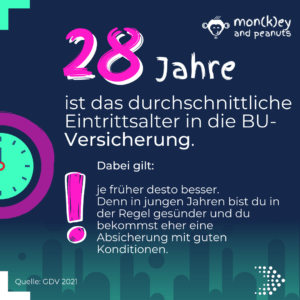

Alter

Auch dein Alter bei Vertragsabschluss ist ein wesentlicher Faktor. Je jünger du bist, desto günstiger ist dein Beitrag.

Denke also lieber frühzeitig über eine BU-Versicherung nach.

Berufliches Risiko

Nicht nur in der Freizeit ist man diversen Risiken ausgesetzt.

Auch und vor allem im beruflichen Leben kommt es vor, dass du mit Gefahren umgehen musst, die der Versicherer nicht gerne sieht.

Sei es der Handwerkliche Bereich, Chemikalien oder sonstige Gefahren, die eine Unsicherheit darstellen – auch hier kann es zu einer satten Beitragserhöhung kommen.

Wenn du schon frühzeitig in deiner Ausbildung weißt, dass ein solcher Beruf für dich in Frage kommt, solltest du dich um deinen Berufsunfähigkeitsschutz bemühen.

Gesundheit

Der wohl komplexeste Teil bei einer BU-Anfrage ist die sogenannte Gesundheitsprüfung. Der BU-Versicherer befragt dich vollumfänglich in einem Fragebogen nach deinem gesundheitlichen Zustand.

Hier solltest du sehr genau arbeiten. Gibst du relevante Vorerkrankung nicht oder fehlerhaft an kann es zu einer Anzeigepflichtsverletzung kommen. Wirst du aufgrund der nicht oder fälschlich angegebenen Krankheit berufsunfähig ist der Versicherer nicht verpflichtet zu zahlen.

07 Wann sollte ich eine Berufsunfähigkeitsversicherung abschließen?

Es ist ratsam, eine BU-Versicherung so früh wie möglich abzuschließen. Warum das so ist wird klar, wenn wir uns die Einflussfaktoren auf den Beitrag noch mal anschauen:

- Persönliches Risiko: in der Regel entwickeln wir erst später im Leben eine Vorliebe für exotischen Sportarten (wie Höhlentauchen etc.), die uns den Zugang zu einer BU erschweren

- Alter: jedes Jahr, das wir älter werden, hat einen Einfluss auf unseren BU-Beitrag

- Berufliches Risiko: sind wir jung und noch in der Ausbildung oder im Studium sind die beruflichen Risiken eher gering. Das beeinflusst den Beitrag positiv

- Gesundheit: in jungen Jahren sind wir in der Regel gesünder. Somit kommst du mit höherer Wahrscheinlichkeit an eine BU, ohne Leistungsausschluss oder Beitragserhöhungen (Risikozuschlag) durch Vorerkrankungen

08 Was sollte eine gute Berufsunfähigkeitsversicherung beinhalten?

Ausschlüsse und Einschränkungen

Wie schon erwähnt musst du bei Antragstellung eine Risikoprüfung vollziehen. Es kann durchaus sein, dass der Versicherer einige Hobbies oder Vorerkrankungen ausschließt.

Achte bei der Auswahl deines Versicherers in erster Linie darauf, dass du so wenig Leistungsausschlüsse wie möglich hast. Denn solltest du augrund dieser ausgeschlossenen Erkrankung oder Hobbies berufsunfähig werden, hast du keinen Anspruch auf deine BU-Rente.

Nachversicherungsgarantien

Nachversicherungsgarantien bieten dir die Möglichkeit, deinen Versicherungsschutz an individuelle Bedürfnisse ohne erneute Gesundheitsprüfung anzupassen.

Hast du deine Versicherung zum Beispiel als junger Student abgeschlossen und möchtest deine BU-Rente nach deinem Jobeinstieg an dein neues Gehalt anpassen, bist du auf eine Nachversicherungsgarantie angewiesen.

Mit dieser Nachversicherungsgarantie kannst du dann Versicherungssumme oder -leistung zu bestimmten Zeitpunkten in der Zukunft ohne erneute Gesundheitsprüfung anpassen.

Die genauen Bedingungen und Modalitäten der Nachversicherungsgarantien können je nach Versicherungsunternehmen und Tarif variieren. Typischerweise werden solche Garantien beispielsweise bei bestimmten Lebensereignissen gewährt (ereignisabhängige Garantien), wie beispielsweise Heirat, Geburt eines Kindes, Immobilienerwerb oder Gehaltserhöhung.

Es gibt aber auch ereignisunabhängige Garantien (z.B. Erhöhung der Leistungen möglich in den ersten 5 Jahren nach deinem BU-Abschlusses).

Achte deshalb darauf, dass deine Versicherung Nachversicherungsgarantien bietet, die zu dir und deiner Lebenssituation passen.

Inflationsschutz: Dynamik und garantierte Rentensteigerung

Auch eine Dynamik bzw. garantierte Rentensteigerung bietet dir die Möglichkeit die BU-Rente nach Vertragsabschluss ohne erneute Gesundheitsprüfung zu erhöhen.

Ist eine Dynamik in der BU sinnvoll?

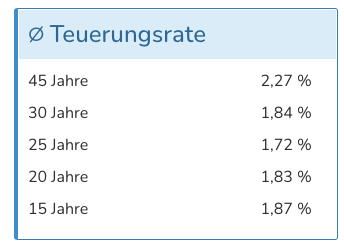

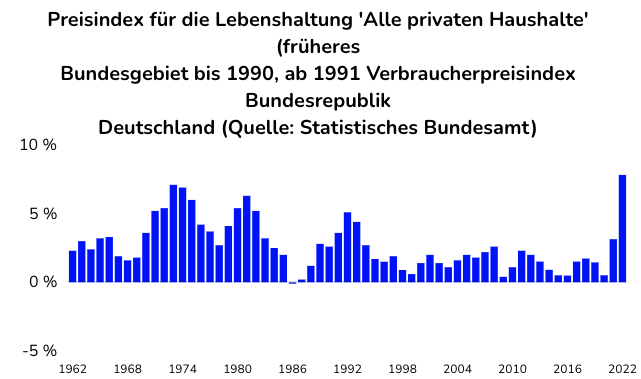

Die Dynamik greift Jahr für Jahr in vereinbarter Höhe. Hast du also eine Dynamik von 5% vereinbart steigen deine Beiträge jährlich um 5% an, dementsprechend wird auch die BU-Rente mit erhöht. Das mach durchaus Sinn um deinen steigenden Lebensstandard durch potentielle Gehaltssteigerungen und eine Inflation (durchschnittlich 1,84% in den letzten 30 Jahren) von vornherein mit einzukalkulieren.

Tipp: in der Regel reicht eine Dynamik von 3-5% durchaus aus, um Gehaltssteigerungen und Inflation abzufedern.

garantierte Rentensteigerung

Die garantierte Rentensteigerung oder auch Leistungsdynamik genannt, ist eine garantierte Erhöhung deiner Berufsunfähigkeitsrente, um einen vereinbarten Prozentsatz.

Sie greift, wenn du berufsunfähig bist und deine Rente bereits beziehst. Deine BU wird dann Jahr für Jahr um den vertraglich vereinbarten Prozentsatz erhöht.

Tipp: im Normalfall reicht eine garantierte Rentensteigerung von 2-3% durchaus aus, um die Inflation abzufedern.

Denn über diese Garantie hinaus erwirtschaftet der Versicherer sowieso regelmäßig Überschüsse mit dem Geld, dass er innerhalb der Versichertengemeinschaft einsammelt. Diese Überschüsse stehen dir auch im Falle einer BU zu.

Leistungsdauer

Die Laufzeit der Berufsunfähigkeitsversicherung kannst du vertraglich individuell vereinbaren.

Die Leistungsdauer sollte an das aktuelle Erwerbsleben angepasst sein. Die sogenannte Regelaltersgrenze liegt derzeit bei 67 Jahren. Das ist also das Alter in dem du deine gesetzliche Rente ohne Abschläge beziehen kannst.

Um eine finanzielle Lücke zu vermeiden, empfiehlt es sich im Normalfall die BU-Versicherung bis zum 67 Lebensjahr abzuschließen.

Solltest du diese dann mit 65 nicht mehr benötigen, kannst du deinen Vertrag jederzeit kündigen. Eine Erweiterung ist aber in den meisten Fällen nicht möglich.

Unsere komplette BU-Checkliste

Wir haben für dich eine Berufsunfähigkeitsversicherung Checkliste mit allen wichtigen Punkten zusammengefasst.

09 Wie schließe ich eine Berufsunfähigkeitsversicherung ab?

Wenig komplexe Versicherungen, wie bspw. eine Private Haftpflichtversicherung, kann man mit dem nötigen Wissen durchaus selbst abschließen. Wenn du dich entschieden hast eine Berufsunfähigkeitsversicherung abzuschließen, raten wir dir aber stark dazu einen Experten mit ins Boot zu holen.

Dieser hat das nötige Know-How und kennt die komplexe Verischerungs- und Produktlandschaft der Versicherer im Detail und kann einschätzen, welche Versicherungstarife für dich am besten geeignet sind.

Auch die Gesundheits- und Risikoprüfung erfordert eine Menge an Vorerfahrung. Es können viele Fehler gemacht werden, die im schlimmsten Fall dazu führen können, dass du überhaupt keine BU-Versicherung bekommst.

Tipp: nimm dir einen unabhängigen Makler an die Hand

Suche dir einen unabhängigen Makler oder frage direkt ein kostenloses Kennenlernen bei uns an. Makler haben im Vergleich zu Versicherungsvertretern einen Zugriff auf den breiten Markt und können dir die für dich passenden Lösungen heraussuchen.

Tipp: Anonyme Risikovoranfrage

Sprich deinen Makler darauf an, wie er im Falle einer BU-Anfrage vorgeht. Gute Makler machen zusammen mit dir eine anonyme Risikovoranfrage. D.h. sie schauen sich mit dir zusammen deine risikorelevanten Kriterien (Vorerkrankungen, Hobbies etc.) im Detail an und schicken diese Informationen anonymisiert an zahlreiche Versicherer.

Anhand der Informationen bewerten diese deine Versicherbarkeit.

So ist gewährleistet, dass du ein passenden Angebot erhähltst.

Du willst deine bestehende BU in unserem kostenlosen BU-Check prüfen lassen?

kostenloser BU-Check

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

Du brauchst eine neue BU? Dann frage unsere Beratung Berufsunfähigkeitsversicherung an.

kostenlose BU-Beratung

- IHK-geprüfte Versicherungsexperten

- objektive Einschätzung nach DIN77230

- frei von Produktanbietern

🙋♀️ Häufige Fragen zur Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung (BU-Versicherung) gilt als eine der wichtigsten Versicherungen und ist jedem zu empfehlen, dessen Lebenserhalt von seinem Gehalt abhängig ist!

Die BU-Versicherung sichert das Einkommen ab, falls du aufgrund einer Krankheit oder eines Unfalls dauerhaft nicht mehr in der Lage bist, deinen Beruf auszuüben.

Die objektive und erste Norm in der Finanzbranche DIN77230, nach der wir beraten, empfiehlt folgendes:

Um mindestens deinen Lebensstandard im Falle einer Berufsunfähigkeit beibehalten zu können solltest du 80 % deines Nettoeinkommens abdecken.

Bist du als Arbeitnehmer oder Selbständiger privat krankenversichert, solltest du deine Beiträge zur privaten Kranken- und Pflegepflichtversicherung deinem Nettoeinkommen hinzurechnen.

Selbständige sollten darüberhinaus Beiträge zur gesetzlichen Rentenversicherung und beruflichen Versorgungswerken dazu addieren.

Diese Frage ist leider pauschal nicht zu beantworten. Es gibt zu viele Parameter, die betrachtet werden müssen.

Eine beispielhafte Berechnung für einen 35-jährigen Angestellten in Vollzeit findest du hier im Ratgeber.

Neben der individuellen Ausgestaltung deines BU-Vertrags (z.B. Laufzeit, Rentenhöhe, Rentensteigerung etc.), haben folgende Einflussfaktoren großen Einfluss auf die Beiträge:

- Persönliche Risiken (Hobbies)

- Alter

- Berufliche Risiken (Chemikalien, körperliche Tätigkeiten etc.)

- Gesundheit (Vorerkrankungen, Allergien etc.)

Das hängt von der individuellen Einschätzung des Versicherers ab. Je nach Schwere/Risiko entscheidet der Versicherer, ob er die Vorerkrankung ausschließt oder mit einem Risikozuschlag mitversichert. Im Worst-Case bekommst du eine Ablehnung des Berufsunfähigkeitsversicherers.

Nein. Berufswechsel müssen in der Regel nicht bei deinem Versicherer gemeldet werden. Es kann aber durchaus sein, dass du durch einen Berufswechsel besser gestellt bist und dir Beiträge sparen kannst.

Wir empfehlen dir, in diesem Fall einen Experten zu konsultieren, der das weitere Vorgehen mit dir bespricht.

Die Laufzeit der Berufsunfähigkeitsversicherung kannst du vertraglich individuell vereinbaren.

Um eine finanzielle Lücke zu vermeiden, empfiehlt es sich im Normalfall die BU-Versicherung bis zum 67 Lebensjahr abzuschließen. Das ist das Alter in dem du deine gesetzliche Rente ohne Abschläge beziehen kannst.

Solltest du deine BU-Versicherung mit 65 nicht mehr benötigen, kannst du deinen Vertrag jederzeit kündigen. Eine Verlängerung über das vereinbarte Laufzeitende deines bestehenden Vertrages ist in den meisten Fällen nicht möglich.

*Quellen:

- https://www.dia-vorsorge.de/einkommen-vermoegen/das-lebenseinkommen-der-deutschen/

- https://www.dieversicherer.de/versicherer/beruf-freizeit/news/berufsunfaehigkeit-ursachen-33756#:~:text=Nach%20Angaben%20der%20deutschen%20Rentenversicherung,Prozent%20haben%2C%20berufsunf%C3%A4hig%20zu%20werden

- https://aktuar.de/fachartikelaktuaraktuell/AA44_berufsunfaehigkeit.pdf

- https://statistik-rente.de/SASWebReportStudio/openRVUrl.do?rsRID=SBIP%3A%2F%2FMETASERVER%2F20_SY0520%2F10_BI_Extern%2F10_Global%2F20_Rentengeschehen%2F20_Berichte%2FSK90_RTBN_EM_2010_RP_E.srx%28Report%29