- Zinsen: mit Tagesgeld leihst du deiner Bank als sogenannte Einlage in einem separaten Konto, dem Tagesgeldkonto, Geld. Diese dankt es dir mit regelmäßige Zinszahlungen.

- Flexibilität: Tagesgeld ist eine Art der Sichteinlage - d.h. du kommst "auf Sicht" also jederzeit an dein Erspartes

- Sicherheit: das Tagesgeldkonto gilt als sehr sicher, es unterliegt der gesetzlichen Einlagensicherung - 100.000 € deiner Einlagen sind pro Kontoinhaber und Kreditinstitut somit gesetzlich abgesichert

- geeignet für Notgroschen und kurzfristiges Sparen: Die Zinserträge können trotz steigender Zinsen mit anderen Anlagen, wie Aktien, langfristig nicht mithalten. Das Tagesgeldkonto ist somit primär ein Sparkonto für Geld, dass du nicht längere Zeit anlegen möchtest oder kannst

- Vermeide exotische Banken & Länder und beachte die gesetzliche Einlagensicherung der EU /EWR sowie die Besteuerung bei ausländischen Banken

Das findest du in diesem Artikel

Tagesgeld war lange out

Durch die Nullzinspolitik der Notenbanken warfen Bankeinlagen und damit auch das Tagesgeld nur magere Zinsen ab.

Spätestens nach der Anpassung der Leitzinsen durch die Fed (Federal Reserve) und die EZB (Europäische Zentralbank) und die daraus resultierende Zinswende, steigen die Zinsen aber wieder rasant. Banken können höhere Zinsen für die Kredite verlangen, die sie vergeben, und geben einen Teil durch höhere Einlagezinsen auf Tagesgeld- und Festgeldkonten an die Sparer weiter.

aktuell sind 3% Zinsen auf dein Tagesgeld keine Seltenheit mehr (Stand August 2023)

Aber was genau ist Tagesgeld eigentlich, wann benötige ich es und worauf muss ich bei meinem Tagesgeldkonto achten?

01 Was ist Tagesgeld?

Tagesgeld ist eine Geldanlage ohne feste Laufzeit mit variabler Verzinsung. Es vereint also das beste aus einem Girokonto und Festgeld. Dabei leihst du deiner Bank Geld, das du auf ein separates Konto, also ein Tagesgeldkonto, einzahlst. Dafür bekommst du von deiner Bank Zinsen.

Tagesgeld ist flexibel: anders als z.B. Festgeld, ist Tagesgeld keine fest angelegte Termineinlage, sondern gehört, wie das Girokonto zur sogenannten Sichteinlage. Das heißt, es ist sehr flexibel und täglich „auf Sicht“ von deinem Tagesgeldkonto abrufbar.

Tagesgeld wird verzinst: Darüber hinaus bekommst du regelmäßige Zinszahlungen. Meist ist das auf deinem Girokonto nicht der Fall.

Tagesgeld ist die verzinste Ergänzung zu deinem Girokonto

In der Regel wirft dein Girokonto keine Zinsen ab. In Zeiten der Inflation, in der alles um dich herum teurer wird, verliert dein Geld somit an Kaufkraft.

Wir empfehlen dir ein Tagesgeldkonto als Ergänzung zu deinem Girokonto.

Geld, welches dir kurzfristig zu Verfügung stehen soll, kannst du hier besparen.

Der Vorteil: du kannst im Notfall täglich darauf zugreifen und zusätzlich erhältst du regelmäßig Geld in Form von Zinsen von deiner Bank.

02 Wann brauche ich ein Tagesgeldkonto?

Ein Tagesgeldkonto ist das richtige für dich, wenn du großen Wert auf Sicherheit und Flexibilität legst und du jederzeit an dein Erspartes Geld möchtest.

Prinzipiell empfehlen wir jedem ein Tagesgeldkonto – denn es ist eine ideale Ergänzung zu deinem Girokonto.

Für diese Fälle solltest du das Tagesgeldkonto v.a. nutzen:

03 Ist mein Tagesgeld sicher?

Einlagen – also Sichteinlagen, Termineinlagen sowie Spareinlagen – unterliegen der gesetzlichen Einlagensicherung und gelten somit als sehr sichere Form der Geldanlage. Das Tagesgeld fällt als Sichteinlage auch darunter.

Durch die gesetzliche Einlagensicherung sind pro Kreditinstitut und Person innerhalb der EU (und dem EWR = Europopäischer Wirtschaftsraum) 100.000 € durch die gesetzliche Einlagensicherung z.B. im Falle einer Insolvenz deiner Bank garantiert. Für Gemeinschaftskonten gilt somit eine Grenze von 200.000 €.

Genauso könntest du, wenn du mehr als 100.000 € an Einlagen besitzt, ein separates Konto bei einem anderen Kreditinstitut eröffnen, um dir bis zu 200.000 € gesetzlich abzusichern. In der Praxis macht es aber in den wenigsten Fällen Sinn, so viel Geld in Einlagen „rumliegen“ zu haben. Denn kannst du längere Zeit auf dein Geld verzichten, rentieren sich andere Anlageformen, wie Aktien oder Immobilien, immer noch mehr.

Darüber hinaus unterliegt dein Tagesgeld, anders als börsengehandelte Wertpapiere (z.B. Aktien und Anleihen) keinerlei Kursschwankungen, was es v.a. für sicherheitsbewusste Anleger attraktiv macht.

Vermeide wirtschtschaftlich schwache Länder

Die Sicherungstöpfe der Einlagensicherung befinden sich in manchen Ländern erst im Aufbau. So dauerte es in Bulgarien nach der Insolvenz der Corporate Commercial Bank 6 Monate bis die Anleger ihr Geld wiedersahen. Nach damaligen EU-Recht hätte es bereits nach 21 Arbeitstagen zurückgezahlt werden müssen.

Achte auf die Wirtschaftskraft des Landes in dem die Bank ansässig ist, bei der du dein Geld anlegen möchtest.

04 Worauf muss ich bei meinem Tagesgeldkonto achten?

Prozess

Ein Tagesgeldkonto zu eröffnen ist ähnlich deiner Girokontoeröffnung. In der Regel sieht das Prozedere so aus:

- Banken und Tagesgeldkonten vergleichen

- geeignete Bank aussuchen

- Persönliche Daten eingeben

- Identität nachweisen (Videoident-/Postident-Verfahren)

- Kontoeröffnung abwarten

- Freistellungsauftrag einrichten

- Erspartes auf das Tagesgeldkonto überweisen

- Regelmäßige Zinszahlung der Bank erhalten

Welches Tagesgeldkonto ist geeignet

Wenn du ein Tagesgeldkonto eröffnen möchtest, gibt es ein paar Dinge zu beachten:

- hohe Zinsen: Vergleiche die Zinsen der Banken/Tagesgeldkonten (beachte befristete Angebote)

- stabile Einlagensicherung: Gehe sicher, dass das Kreditinstitut bei dem du dein Konto eröffnest, in einem Staat ansässig ist, welcher der gesetzlichen Einlagensicherung unterliegt

- gute Bonität: Prüfe die Bonität des Staats, in der die Bank ansässig ist

- Besteuerung: Beachte die Besteuerung bei ausländischen Anbietern: bei ausländischen Banken kann es sein, dass du eine Quellensteuer zahlst oder du die erhaltenen Zinsen in deiner Steuererklärung (Anlage Kap) ausweisen musst.

- Zinseszins: Achte darauf, dass die Zinsen regelmäßig (im besten Fall monatlich) gutgeschrieben werden, um vom Zinseszins zu profitieren.

04 Wie wird mein Tagesgeld besteuert?

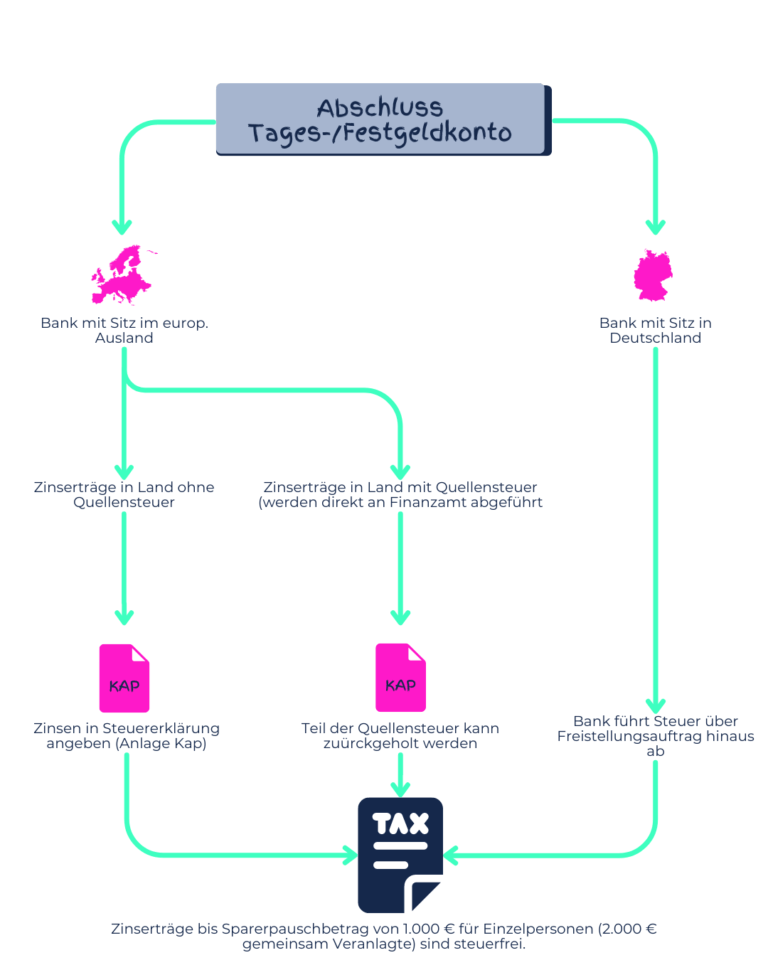

Deine Zinsen müssen versteuert werden. Dabei gibt es 3 verschiedene Szenarien, die du bei der Besteuerung des Tagesgeldes je nach Ansässigkeit deiner Bank unterscheiden und beachten musst.

Europäische Bank mit Quellensteuer

Manche Länder, wie Portugal, behalten eine Quellensteuer ein. Diese wird direkt an das zuständige Finanzamt im Ausland abgeführt. Zwar kannst du diese Quellensteuer in deiner Steuerklärung angeben, du bekommst aber u.U. nicht den kompletten Betrag wieder heraus. Wie viel du bekommst, hängt vom Doppelbesteuerungsabkommen ab, das diese Land mit Deutschland hat (oder auch nicht). In allen Fällen musst du die Zinserträge in Deutschland zusätzlich versteuern.

Eine Quellensteuern machen deine Tages-Anlage unnötig kompliziert und solltest du daher vermeiden.

Europäische Bank ohne Quellensteuer

Die meisten Länder verzichten darauf eine Quellensteuer einzubehalten, wenn du in Deutschland wohnst.

Auch wenn du keine Quellensteuer zahlen musst, bist du dennoch verpflichtet deine Zins-Erträge in Deutschland zu versteuern. Deswegen bist du bei Zinserträgen , die du von ausländischen Banken bekommst, immer dazu verpflichtet diese in deiner Steuererklärung (Anlage Kap) anzugeben.

Deutsche Bank

Liegen deine Einlagen bei einer deutschen Bank, werden die Steuern, die du zahlst direkt und automatisch von deiner Bank ans Finanzamt abgeführt.

Daher macht es in der Regel Sinn einen Freistellungsauftrag (bis zu max. 1.000€/2.000€ bei gemeinsamer Veranlagung) zu hinterlegen. Zinsen die diesen Betrag nicht überschreiten bleiben steuerfrei und müssen nicht in der Steuer beachtet werden. Zinsen über den Freistellungsauftrag hinaus führt deine deutsche Bank automatisch ans Finanzamt ab.

05 Wie eröffne ich mein eigenes Tagesgeldkonto?

Die Eröffnung ist sehr einfach und dauert nur ein paar Minuten.

Schaue in unseren Tagesgeldkonto-Vergleich. So bekommst du einen guten Überblick über den Markt und die besten Angebote für dich.

Und so funktioniert es:

Prüfe die Angebote nach den oben beschriebenen Kriterien, wie Zinsen, Einlagensicherung & Besteuerung etc. und wähle ein passendes Angebot aus.

Die Bank benötigt ein paar Informationen über dich. Gib diese ein und eröffne dein Konto.

Genauso wie bei deinem Girokonto musst du dich jetzt identifizieren.

Das kannst du meist entweder via Video-Ident oder Post-Ident machen.

Dein Konto ist eröffnet.

Jetzt kannst du das Geld für dein Tagesgeldkonto überweisen.

Herzlichen Glückwunsch. Dein erster Schritt im Sparprozess ist getan.

Den Rest übernimmt die Bank für dich.

06 Gibt es Alternativen zum Tagesgeldkonto?

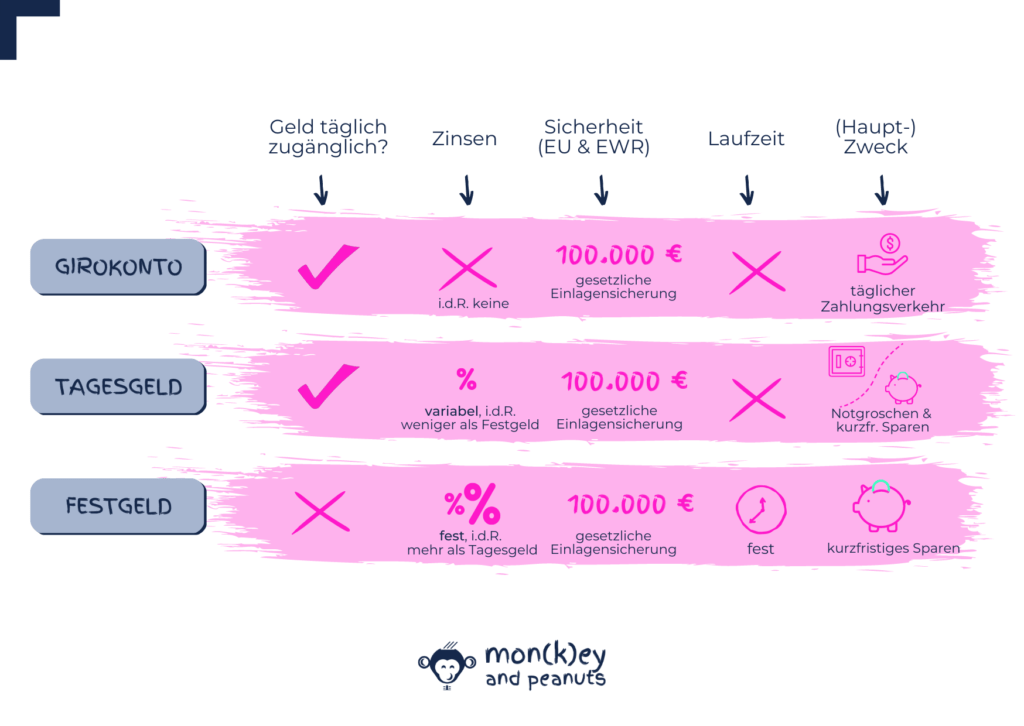

Je nach Verwendungszweck, gibt es unterschiedliche Alternativen:

- Girokonto: für deinen täglichen Zahlungsverkehr und als Gehaltskonto

- Festgeld: für kurz-/mittelfristiges Sparen und Risikostreuung im Portfolio.

Hast du dir bereits einen Notgroschen angespart, kannst du überschüssiges Geld, auf das du in den nächsten Jahren zugreifen willst auch in Form von Festgeld anlegen. Dabei gibt es teils höhere Zinsen als auf dein Tagesgeld. In der Regel gilt: je länger du auf dein Geld verzichten kannst, desto höher sind die Zinsen auf das Festgeld. (Hier gehts zum Festgeldvergleich) - Aktien, Anleihen & co.: für mittel- bis langfristiges Sparen.

Wenn du lange auf dein Geld verzichten kannst, z.B. weil du für deine Altersvorsorge sparen möchtest, raten wir dir zu renditestärkeren Anlageklassen wie Aktienfonds bzw. ETFs.

🙋 Häufige Fragen zum Tagesgeld

Tagesgeld vereint das beste aus einem Girokonto und Festgeld. Dabei leihst du deiner Bank Geld, das du auf ein separates Konto, also ein Tagesgeldkonto, einzahlst. Dafür bekommst du von deiner Bank Zinsen.

Geeignet ist Tagesgeld als Ergänzung zu deinem Girokonto.

- Wir empfehlen dir ein Tagesgeldkonto für den Aufbau eines Notgroschen, also Geld, dass du im Notfall ( z.B. Reparatur, Arbeitslosigkeit) kurzfristig benötigst.

- Auch für kurzfristiges Sparen ist ein Tagesgeld gut geeignet, wenn du in den nächsten Jahren auf das Geld zugreifen musst.

- Als Risikostreuung ist das Tagesgeld auch langfristig für risikoaverse Menschen möglich, welche keine großen Schwankungen im Portfolio haben wollen (z.B. Rentner). Bist du noch jung & kannst lange auf dein Geld verzichten, raten wir dir aber eher zu renditestärkeren Anlageklassen wie Aktienfonds bzw. ETFs.

Einlagen – also Sichteinlagen, Termineinlagen sowie Spareinlagen – unterliegen der gesetzlichen Einlagensicherung und gelten somit als sehr sichere Form der Geldanlage. Das Tagesgeld fällt als Sichteinlage auch darunter.

Durch die gesetzliche Einlagensicherung sind pro Kreditinstitut und Person innerhalb der EU (und dem EWR = Europopäischer Wirtschaftsraum) 100.000 € durch die gesetzliche Einlagensicherung z.B. im Falle einer Insolvenz deiner Bank garantiert. Für Gemeinschaftskonten gilt somit eine Grenze von 200.000 €.

Wenn du ein Tagesgeldkonto eröffnen möchtest, gibt es ein paar Dinge zu beachten:

- hohe Zinsen: Vergleiche die Zinsen der Banken/Tagesgeldkonten (beachte befristete Angebote)

- stabile Einlagensicherung: Gehe sicher, dass das Kreditinstitut bei dem du dein Konto eröffnest, in einem Staat ansässig ist, welcher der gesetzlichen Einlagensicherung unterliegt

- gute Bonität: Prüfe die Bonität des Staats, in der die Bank ansässig ist

- Besteuerung: Beachte die Besteuerung bei ausländischen Anbietern: bei ausländischen Banken kann es sein, dass du eine Quellensteuer zahlst oder du die erhaltenen Zinsen in deiner Steuererklärung (Anlage Kap) ausweisen musst.

- Zinseszins: Achte darauf, dass die Zinsen regelmäßig (im besten Fall monatlich) gutgeschrieben werden, um vom Zinseszins zu profitieren.

Auch die Bonität des Staates spielt eine Rolle. Denn: sollte das hinterlegte Geld im Sicherungsmechanismus bei einer Insolvenz der Bank nicht ausreichen, um alle Gläubiger zu bedienen, müsste in diesem Falle doch der Staat einspringen.

Je nach Verwendungszweck, gibt es unterschiedliche Alternativen:

- Girokonto: für deinen täglichen Zahlungsverkehr und als Gehaltskonto

- Festgeld: für kurz-/mittelfristiges Sparen und Risikostreuung im Portfolio.

Hast du dir bereits einen Notgroschen angespart, kannst du überschüssiges Geld, auf das du in den nächsten Jahren zugreifen willst auch in Form von Festgeld anlegen. Dabei gibt es teils höhere Zinsen als auf dein Tagesgeld. In der Regel gilt: je länger du auf dein Geld verzichten kannst, desto höher sind die Zinsen auf das Festgeld. (Hier gehts zum Festgeldvergleich) - Aktien, Anleihen & co.: für mittel- bis langfristiges Sparen.

Wenn du lange auf dein Geld verzichten kannst, z.B. weil du für deine Altersvorsorge sparen möchtest, raten wir dir zu renditestärkeren Anlageklassen wie Aktienfonds bzw. ETFs.

Tagesgeld ist flexibel und jederzeit verfügbar mit variablen Zinsen, während Festgeld für eine feste Laufzeit angelegt wird, dafür meist höhere, aber unveränderliche Zinsen bietet.

Ein Girokonto dient dem täglichen Zahlungsverkehr mit direktem Zugriff, während ein Tagesgeldkonto hauptsächlich der verzinsten Geldanlage dient, aber keine direkten Zahlungstransaktionen wie Überweisungen oder Lastschriften ermöglicht.

Deine Geldanlage ist so individuell wie du!

Kontaktiere uns für eine ganzheitliche Beratung, die auf deine individuelle Situation ausgerichtet ist und deine jeweiligen Ziele berücksichtigt.

Quellen:

- https://www.bundesfinanzministerium.de/Content/DE/Glossareintraege/E/026_Einlagensicherung.html?view=renderHelp

- https://www.bundesbank.de/de/aufgaben/bankenaufsicht/einzelaspekte/einlagensicherung/einlagensicherung-597886

- https://www.test.de/Weltsparen-Savedo-Co-Zinsportale-haben-nur-wenige-gute-Angebote-5107500-0/