Ist für mich eine fondsgebundene Rentenversicherung (auch Fonds-Rente, Fonds-Police oder ETF-Police genannt) geeignet? Wie funktioniert sie? Und worauf sollte ich achten?

- Die fondsgebundene Rentenversicherung ist ein Fondssparplan (ETF's, aktive Fonds) umschlossen von einem Versicherungsmantel

- Der Versicherungsmantel sichert dein Langlebigkeitsrisiko ab und bietet dir Vorteile, wie eine lebenslange Rente, Ablaufmanagement etc.

- Rendite: Fondssparpläne bietet dir höhere Renditen als klassische Rentenversicherungen. Deine Rentenhöhe ist in erster Linie abhängig von der Wertentwicklung der Fonds und ETF's.

- Sicherheit: es gibt keine Garantien, dein Geld wird zu 100% in Fonds-/ETFs investieren - auch Verluste sind also möglich

- Flexibilität: Kapital-Ein-/Auszahlungen sind jederzeit möglich. Fondswechsel sind steuerfrei möglich

- Die fondsgebundene Rentenversicherung ist für dich geeignet, wenn du flexibel für dein Alter vorsorgen willst, ohne auf hohe Zinsen am Kapitalmarkt zu verzichten

Was ist eine fondsgebundene Rentenversicherung?

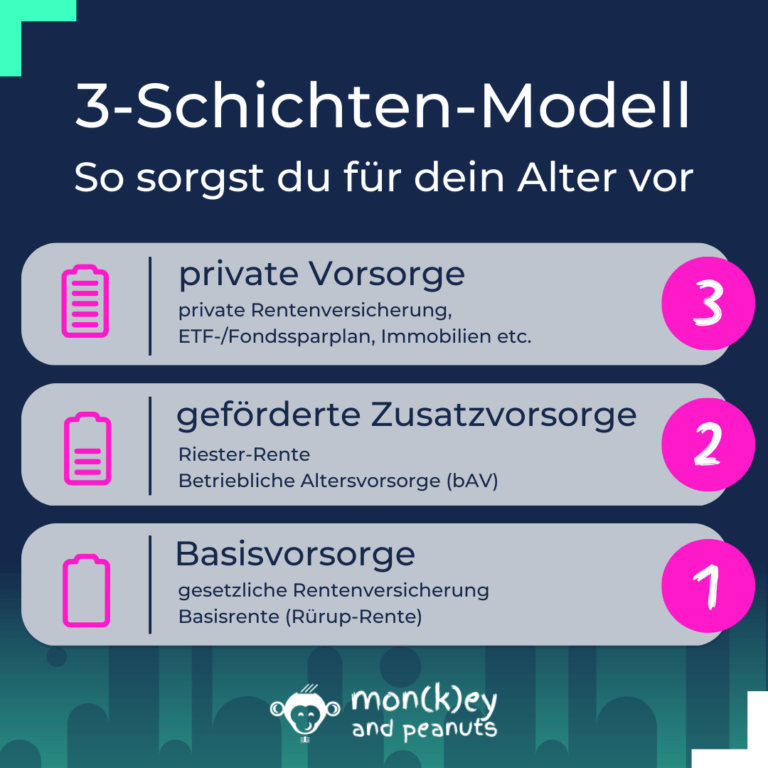

Die fondsgebundene Rentenversicherung (auch ETF-Rentenversicherung, Fonds-Rente oder Fondspolice genannt) ist eine Form der privaten Altersovorsorge. Sie ist Teil der Schicht 3 des 3-Schichten-Modells der Altersvorsorge.

Das Modell zeigt dir die Möglichkeiten, welche du zusätzlich zur gesetzlichen Rentenversicherung für deine Altersvorsorge nutzen kannst.

Altersvorsorge-Produkte in der Schicht 3 (fondsgebundene Rentenversicherung, ETF-Sparplan etc.) sind in der Ansparphase grundsätzlich nicht steuerlich gefördert, dafür aber flexibler z.B. bei Ein- und Auszahlungen, Vererbung etc.

Was generell bei der Geldanlage gilt, ist auch eine goldene Regel bei der Auswahl der für dich passenden Altersvorsorgeprodukte:

setze niemals alles auf ein Pferd, sondern suche dir mehrere Möglichkeiten aus auf die du setzen möchtest. Es geht hier nicht um das schnelle Geld, sondern um langfristiges, sicherheitsorientiertes Sparen für deine wohl verdiente Rente.

Wer kann eine fondsgebundene Rentenversicherung abschließen?

Grundsätzlich kann jeder eine fondsgebundene Rentenversicherung abschließen, der einen Wohnsitz in Deutschland hat. Dabei gibt es keine Einkommensbegrenzungen oder Altersbeschränkungen für den Abschluss.

Wie funktioniert die fondsgebundene Rentenversicherung?

Die fondsgebundene Rentenverischerung kannst du als private Rentenversicherung bei einer privaten Lebensversicherung deiner Wahl abschließen – bspw. Allianz, LV1871 etc.

Innerhalb eines solchen Vertrags zahlst du Beiträge in dein ganz persönliches Rententöpfchen ein.

Aufgeschobene Rentenversicherung vs. Sofortrente

Das kannst du entweder kontinuierlich über Jahre hinweg (sog. aufgeschobene Rentenversicherung) oder als Einmalzahlung in Form einer Sofortrente machen. Im Gegenzug verspricht dir der Versicherer, bei dem du den Vertrag abgeschlossen hast, eine lebenslange Rente – egal ob du 80, 90 oder 120 Jahre alt wirst.

Beiträge werden in Aktien, Anleihen und co. angelegt - Kapitaldeckungsverfahren

Als private Altersvorsorge vereint die fondsgebundene Rentenversicherung wesentliche Vorteile aus zwei Welten.

Zum einen basiert sie auf dem sogenannten Kapitaldeckungsverfahren (individueller Vermögensaufbau durch Anlegegen am Geld-/Kapitalmarkt) und nicht, wie die gesetzliche Rente, auf dem Umlageverfahren. Somit unterliegt sie nicht der Problematik der gesetzlichen Rente.

Du legst bei der fondsgebundenen Rentenversicherung dein Geld langfristig am Kapitalmarkt an und profitierst dadurch von höheren Renditechancen und dem Zinseszinseffekt.

Außerdem kommst du im Gegensatz zur gesetzlichen Rentenversicherung oder Rürup-Rente flexibel an dein Geld, wenn du es doch vor deiner Rente benötigen solltest.

Absicherung der Langlebigkeit

Zum anderen wird durch einen Versicherungsmantel dein Langlebigkeitsrisiko abgesichert. Du erhältst eine Rente, egal ob du 70, 90 oder 120 Jahre alt wirst. Du kannst aber genauso dein Geld einmalig zu Rentenbeginn auszahlen lassen.

Für wen ist die fondsgebundene Rentenversicherung geeignet

Die fondsgebundene Rentenversicherung ist besonders für jüngere Menschen geeignet, die etwas für ihre Altersvorsorge machen wollen und mit höhere Renditechancen durch Sparen in ETF’s eine zusätzliche Rente ansparen möchten.

Wenn du noch einige Zeit bis zum Renteneintritt hast, kannst du ein höheres Schwankungsrisiko am Kapitalmarkt in Kauf nehmen. Durch ein Investment in ETF’s steigt die Chance auf eine höhere Rente, da du nicht nur von höheren Renditen, sondern auch vom Zinseszinseffekt profitierst.

In jungen Jahren empfehlen wir die fondsgebundene Rentenversicherung als einen Baustein deiner Altersvorsorge, da die Chancen am Kapitalmarkt deine zukünftige Rente stark aufbessern kann und du genug Zeit hast die Risiken des Kapitalmarkts über die Laufzeit abzufedern.

Im Gegensatz zur gesetzlichen Rente, welche sich durch strukturelle Probleme, wie bspw. dem demografischen Wandel, heutzutage mit zahlreichen Herausforderungen konfrontiert sieht, ist die fondsgebundene Rentenversicherung Teil der kapitalgedeckten Altersvorsorge, d.h. du investierst dein Geld am Kapitalmarkt (z.B. in Form von ETF’s). Du finanzierst nicht mit deinen Beiträgen direkt die Generation der Rentner, sondern zahlst in dein eigenes Rententöpfchen ein.

Vor- und Nachteile der Fonds-Police

- Höhere Renten als in der gesetzlichen Rentenversicherung möglich durch Investieren in ETF's & Fonds

- flexibles Ein-/Auszahlen deines Geldes

- Wahl zwischen Kapitalzahlung und lebenslanger Rente

- du bekommst deine vereinbarte Rente - egal wie alt du wirst

- du kannst ein Ablaufmanagement vereinbaren

- Fondswechsel sind steuerfrei

- ggf. steuerliche Vorteile in der Rentenphase im Vergleich zu gängigen Fondsdepots

- Keine Garantie: Verluste am Kapitalmarkt sind möglich

- hohe teils intransparente Kosten bei manchen Anbietern (dein Berater sollte dich hier vollumfänglich aufklären können)

- Provisionstarife enthalten Abschlusskosten für die Beratungsleistung. Diese werden meist in den ersten 5 Jahren fällig und reduzieren deine Einzahlungen. Eine sinnvolle Alternative kann eine ETF-Nettopolice sein.

Verzinsung

Flexible Beitragszahlungen

Die Beitragszahlungen für eine Fonds-Rente kannst du flexibel anpassen, was es dir ermöglicht, die Altersvorsorge an deine eigene finanzielle Situation anzupassen.

Ein- und Auszahlungen sind jederzeit möglich. Du kannst dir das Kapital zu Rentenbeginn einmal und u.U. steuerbegünstigt auszahlen lassen oder lebenslang verrenten.

Einmalzahlung oder Lebenslange Rente

Das angesparten kapital in deiner fondsgebundenen Rentenversicherung kannst du dir einmalig auszahlen oder in Form einer lebenslangen Rente verrenten lassen. Dies gibt dir ein hohes Maß an Sicherheit im Hinblick auf die finanzielle Absicherung im Alter.

Ablaufmanagement

Vielfältige Anlagemöglichkeiten

Die Fonds-Rente bietet dir eine Vielfalt an Anlagemöglichkeiten, die du in der Regel selbst wählen kann. Ein Wechsel der Fonds ist steuerfrei.

Dies ermöglicht dir es, die Anlagestrategie an die eigenen Vorlieben und Ziele anzupassen.

Besteuerung

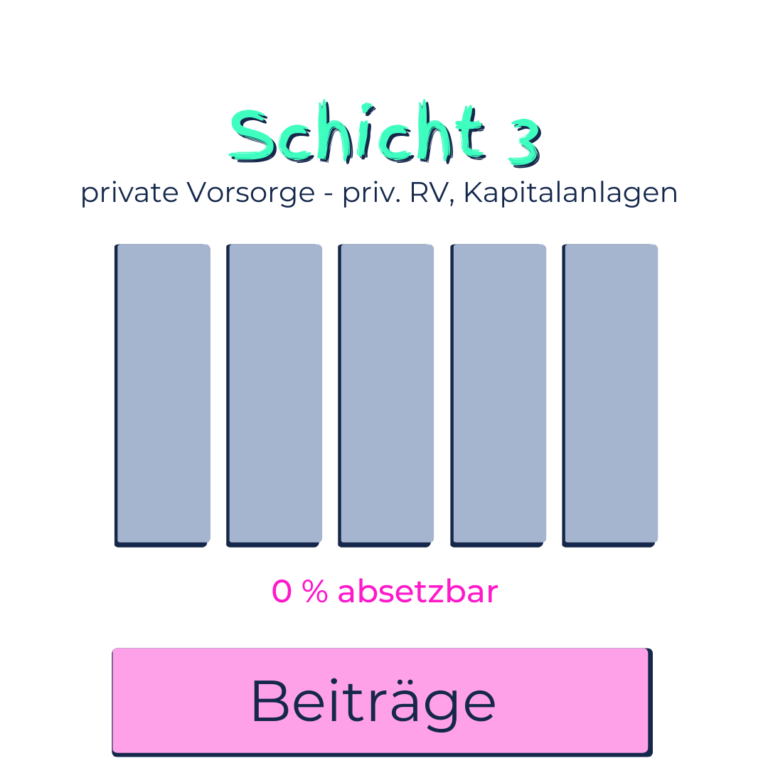

Die Beiträge zur fondsgebundenen Rentenversicherung können nicht von der Steuer abgesetzt werden.

Die Rente wird zum Ertragsanteil versteuert. (Siehe unten)

Eine Einmalauszahlung musst du nur mit 50% der Erträge zum persl. Steuersatz versteuern, wenn du 12 Jahre eingezahlt hast und mindestens 62 Jahre alt bist. (Halbeinkünfteverfahren)

Vorteile im Detail

Die Fonds-Rente bietet eine Reihe von Vorteilen, die sie von anderen Formen der privaten Altersvorsorge und der gesetzlichen Rentenversicherung unterscheiden.

Hier sind einige der wichtigsten Vorteile:

Nachteile im Detail

Es ist wichtig, sorgfältig abzuwägen, ob die Vorteile der Fonds-Rente die Nachteile aufwiegen und ob sie für deine individuelle finanzielle Situation geeignet ist.

Teils hohe intransparente Kosten

keine Garantie bei Anlage am Kapitalmarkt

Wie muss ich die fondsgebundene Rentenversicherung versteuern

Wir betrachten die Besteuerung in zwei Phasen: die Steuern auf Beiträge in der Ansparphase und die Steuern auf deine Auszahlung in der Rentenphase.

Bei der Auszahlung musst du unterscheiden, ob du das Kapital als lebenslange Rente oder als Einmalbeitrag ausgezahlt haben möchtest.

Besteuerung der Renten-Beiträge

Die Beiträge der fondsgebundenen Rentenversicherung sind, wie alle Produkte in der Schicht 3 (anders als in Schicht 1) nicht steuerlich absetzbar.

Ist dir eine steuerliche Absetzbarkeit wichtig, schaue dir die sogenannte Rürup-Rente (Basisrente) an. Sie bietet dir als Teil der Schicht 1 eine private fondsgebundene Altersvorsorge, die steuerlich gefördert wird.

Besteuerung der Fonds-Rente bei Auszahlung als monatliche Rente

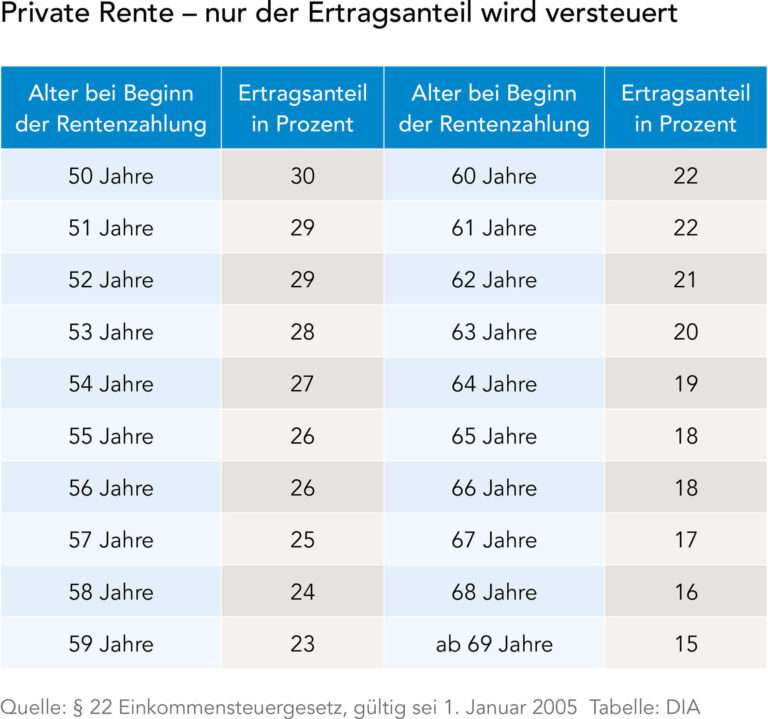

Die lebenslange Rente wird zum Ertragsanteil versteuert. Dieser variiert je nach Renteneintritt. Gehst du bspw. mit 67 Jahren in Rente ist er bei 17% steuerpflichtigen Anteil. Dieser Anteil wird mit deinem persönlichen Einkommensteuersatz besteuert.

Beispiel - Ertragsanteilbesteuerung

Du hast dir eine zusätzliche private Rente durch deine Fonds-Rentenversicherung von 1.000€ monatlich angespart.

Diesen 1.000€ wird, wenn du mit 67 Jahren in Rente gehst, ein fiktiver Ertragsanteil von 17% unterstellt, da es nicht möglich ist, die tatsächlich erwirtschafteten Erträge auf die Rente anzurechnen (nachzulesen in der Tabelle unten).

Somit werden 170€ deiner monatlichen Rente mit deinem persönlichen Steuersatz versteuert. gehen wir davon aus, dass du einen (in der Rente meist geringeren) Steuersatz von 25 % hast, hieße das, dass du auf deine 1.000€ Rente 42,50 € Steuern zahlen müsstest

Besteuerung der Fonds-Rente bei Auszahlung Einmalbetrag

Nimmst du das Kapitalwahlrecht in Anspruch,

- bist mindestens 62 Jahre alt (Verträge nach 2012) und

- hast mindestens 12 Jahre lang eingezahlt,

kommt das sog. Halbeinkünfteverfahren zum Tragen. D.h. du musst die erzielten Erträge lediglich zu 50% über deinen persönl. Steuersatz versteuern.

Erfüllst du diese Kriterien nicht, musst du genauso wie bei einem normalen Fonds-Depot die Abgeltungssteuer i.H.v. 25% plus Soli plus Kirchensteuer bezahlen.

Wann ist die Kündigung meiner fondsgebundenen Rentenversicherung sinnvoll?

Die Kündigung der privaten Fonds-Rente ist schnell ausgesprochen. Umso länger solltest du dir überlegen, ob eine Kündigung Sinn macht.

Rückkaufwert

Nach der Kündigung, musst du keine Beiträge mehr bezahlen. Außerdem wird dir der sogenannte Rückkaufwert zurückgezahlt. Also der Betrag der sich aus den eingezahlten Beiträgen und erhaltenen Zinsen zusammensetzt. Abschluss-/Vertriebs- und Verwaltungskosten, falls diese angefallen sind, werden davon abgezogen. Es kann also sein, dass du v.a. bei einer frühzeitigen Kündigung schwerwiegende Verluste machst.

Marktwert oder Zeitwert - Besonderheit bei der Fonds-Rente

Besonders entscheidend bei der Kündigung der Fonds-Rente ist der Marktwert oder Zeitwert.

Der Rückkaufwert ist hier im Großteil vom aktuellen Kurs deiner Anlagen abhängig. Achte deshalb, falls möglich, darauf, dass du nicht in einer schlechten Marktlage verkaufen musst, da du hier hohe Verluste einfahren könntest.

Ordentliche & außerordentliche Kündigung

Eine ordentliche Kündigung kannst du in der Regel bei allen privaten Rentenversicherungen aussprechen. Normalerweise liegt die Kündigungsfrist bei 1-3 Monaten. Das kannst du in deinen Versicherungsbedingungen, in deiner Police oder direkt bei deiner Versicherung in Erfahrung bringen.

Ein Recht auf außerordentliche Kündigung hast du bspw., wenn es zu unbegründeten Beitragserhöhungen kommt. Eine Frist hast du bei einer außerordentlichen Kündigung nicht. Näheres findest du in deinen Vertragsbedingungen.

Wann lohnt sich eine Kündigung?

Eine Kündigung ist meist die letzte Option. Zuerst solltest du prüfen, ob Alternativen, wie eine Beitragsfreistellung nicht sinnvoller sind. Hier werden deine Beitragszahlungen gestoppt, der Vertrag ruht aber nur.

Eine Kündigung ist bspw. sinnvoll wenn:

- du frühzeitig auf dein eingezahltes Geld angewiesen bist (nur im Notfall sinnvoll)

- dein Altvertrag sehr hohe Kosten aufweist, die deine Rendite auffressen

- der Vertrag nicht für dich geeignet ist (z.B. ein Garantieprodukt für junge Menschen)

- der Vertrag oder die Versicherung keine guten Leistungen verspricht (schlechte Deckungsstockverzinsung, Rentenfaktor etc.)

Wie kündige ich?

Die Kündigung der fondsgebundenen Rentenversicherung ist einfach. Erkundige dich nach den Kündigungsfristen und setze ein Schreiben per Post oder Mail auf. Beachte, dass du die Kündigung unterschreiben musst – eine mündliche Kündigung ist in der Regel nicht zulässig.

Mustervorlagen findest du haufenweise im Internet.

V.a. bei Altverträgen vor 2005 kann es sein, dass du eine Steuerfreiheit genießt. Eine Kündigung sollte hier ganz genau geprüft werden. Da du diesen Steuervorteil sonst verlierst.

Du brauchst Hilfe?

Eine sorgfältige Prüfung und Gestaltung deiner Rürup-Rente ist entscheidend. Achte darauf, dass dein Vertrag deinen individuellen Bedürfnissen entspricht und alle wichtigen Aspekte abdeckt. Was wichtig ist bei der Ausgestaltung, haben wir dir hier zusammengetragen: ETF-Rentenversicherung Checkliste

🙋♀️ Häufige Fragen zur fondsgebundenen Rentenversicherung

Wer kann eine fondsgebundene Rentenversicherung abschließen?

Die Fonds-Rente ist eine private Rentenversicherung.

Grundsätzlich kann jeder eine fondsgebundene Rentenversicherung abschließen, der einen Wohnsitz in Deutschland hat. Dabei gibt es keine Einkommensbegrenzungen oder Altersbeschränkungen für den Abschluss.

Ist die fondsgebundene Rentenversicherung für mich geeignet?

Die Fonds-Rente ist besonders für jüngere Menschen geeignet, die etwas für ihre Altersvorsorge machen wollen und mit höhere Renditechancen durch Sparen in ETF’s & Fonds eine zusätzliche Rente ansparen möchten.

Wenn du noch einige Zeit bis zum Renteneintritt hast, kannst du ein höheres Schwankungsrisiko am Kapitalmarkt in Kauf nehmen. Durch ein Investment am Kapitalmarkt steigt die Chance auf eine höhere Rente, da du nicht nur von höheren Renditen, sondern auch vom Zinseszinseffekt profitierst.

Welche Vorteile hat die Fonds-Rentenversicherung?

1. Verzinsung: Die angesparten Beiträge werden am Kapitalmarkt in ETFs & Fonds verzinslich angelegt und können somit langfristig an Wert gewinnen, was eine höhere Rentenleistung im Alter ermöglicht.

2. Sicherheit im Alter: Die fondsgebundene Rentenversicherung bietet eine garantierte Leistung im Alter und zahlt dir eine lebenslange Rente – egal ob du 70, 90 oder 120 Jahre alt wirst. Auch eine Einmalauszahlung ist möglich.

3. Steuer: Fonds-Wechsel unterliegen nicht der Besteuerung und sind i.d.R. jederzeit möglich. Auch die Vorabpauschale fällt nicht an.

Die Rente der Fonds-Police unterliegt der Ertragsanteilbesteuerung.

Eine Einmalauszahlung wird im Vergleich zum Depot-Sparplan (ETF’s, Fonds etc.) unter gewissen Umständen steuerlich begünstigt. (Halbeinkünfteverfahren)

4. Flexibilität: Die Beitragszahlungen für eine Fondsgebundene Rentenversicherung kannst du flexibel anpassen, was es dir ermöglicht, die Altersvorsorge an deine eigene finanzielle Situation anzupassen.

Ein- und Auszahlungen sowie Fonds-Wechsel sind jederzeit möglich. Du kannst dir das Kapital zu Rentenbeginn einmal und u.U. steuerbegünstigt auszahlen lassen oder lebenslang verrenten.

5. Ergänzung zur gesetzlichen Rente: Die Fonds-Police kann eine sinnvolle Ergänzung zur gesetzlichen Rente sein und dazu beitragen, dass im Alter ein höheres Einkommen zur Verfügung steht. Es ist aber nur ein Zusatz-Baustein und sollte nicht deine einzige Säule der Altersvorsorge sein.

Wann sollte ich die Fonds-Rente abschließen?

Je früher du dich um deine Altersvorsorge kümmerst desto besser. Durch den Zinseszins-Effekt kann dein Geld so länger und effizienter für dich arbeiten und du baust dir ein schönes Puffer für dein Alter auf.